Ο χαμός στη Wall Street επιφέρει απώλειες δισεκατομμυρίων σε Τζόρνταν και Χόρνετς

Ο χαμός που προκάλεσε το σορτάρισμα των μετοχών της GameStop και ακολούθως το short squeeze μικροεπενδυτών που συνασπίστηκαν μέσω Reddit προκάλεσαν απώλεια δισεκατομμυρίων διαφόρων hedge funds. Ο Μάικλ Τζόρνταν ήταν μια παράπλευρη απώλεια, με ίδια κατάληξη.

GameStop, Wall Steet, Reddit, hedge funds, σορτάρισμα. Όροι που ο καθένας συναντά διαρκώς τις τελευταίες ημέρες, χωρίς να υπάρχει λογική διασύνδεση. Κι όμως, πρόκειται πιθανότατα για τη μεγαλύτερη εξέλιξη στο Χρηματιστήριο της Νέας Υόρκης εδώ και χρόνια, που προκαλεί ένα ντόμινο με ακαθόριστη έκβαση. Ή και με καθορισμένη, αν προσθέσουμε στην εξίσωση τους Σάρλοτ Χόρνετς και τον ιδιοκτήτη τους, Μάικλ Τζόρνταν, ο οποίος έστω και δια της τεθλασμένης βγαίνει ζημιωμένος κατά μερικά… δισεκατομμύρια από τις εξελίξεις των τελευταίων ημερών.

Ο ρόλος της GameStop

Ας πάρουμε τα πράγματα από την αρχή και συγκεκριμένα από το 2019, όταν διάφορες επενδυτικές φίρμες εντόπισαν τις (επόμενες) εταιρίες των οποίων τις μετοχές επρόκειτο να σορτάρουν, ώστε μακροπρόθεσμα να αποκομίσουν κέρδη εκατομμυρίων από αυτήν την πρακτική. Τα hedge funds βρήκαν τα ‘θύματά’ τους, μεταξύ των οποίων και μία εταιρία λιανικού εμπορίου, που πουλάει παιχνίδια, κονσόλες και ηλεκτρονικά είδη, την GameStop. Η πανδημία και το lockdown έπληξε τη συγκεκριμένη εταιρία όπως και διάφορες άλλες με αντίστοιχο αντικείμενο, με συνέπεια να αποτελούν βούτυρο στο ‘ψωμί’ των hedge funds για το σορτάρισμα των μετοχών τους. Υπολογίζεται ότι το 30% των μετοχών της GameStop βρίσκεται στα χέρια hedge funds, αφού το 2019 ήταν η πλέον σορταρισμενη μετοχή της Wall Street.

Τι είναι το σορτάρισμα

Πρόκειται για μία έννοια που πρωτοεφαρμόστηκε το 1609 από Ολλανδό επιχειρηματία. Ευρέως γνωστή εκτός οικονομικών κύκλων έγινε από την ταινία The Big Short του 2015 με τους Κρίστιαν Μπέιλ, Στιβ Καρέλ, Ράιαν Γκόσλινγκ και Μπραντ Πιτ, η οποία εν μέρει εξηγούσε την αμερικανική κρίση που ξέσπασε στα τέλη της δεκαετίας του ’00 από τα στεγαστικά δάνεια των ΗΠΑ.

Το σορτάρισμα μετοχών, σε μία πολύ απλουστευμένη ερμηνεία, η οποία παραβλέπει αρκετές παραμέτρους, θέλει έναν επενδυτή (συνήθως hedge fund) να δανείζεται μετοχές εταιρίας, με σκοπό να τις πουλήσει σε άλλους επενδυτές και να τις αγοράσει πίσω σε μεταγενέστερο χρόνο. Σε περίπτωση που σε αυτό το διάστημα οι μετοχές χάσουν μέρος της αξίας τους, τότε ο επενδυτής που πυροδότησε αυτές τις εξελίξεις είναι κερδισμένος. Πήρε στην κατοχή του μετοχές καταβάλλοντας μια μικρή προμήθεια, τις πούλησε σε μια τιμή, τις αγόρασε πίσω στη συμφωνημένη ημερομηνία πιο φθηνά, αφού στο μεσοδιάστημα είχαν χάσει μέρος της αξίας τους και έβγαλε κέρδος.

Αυτή η πρακτική ακολουθείται κυρίως από μεγάλους ‘παίκτες’ του Χρηματιστηρίου, που μπορούν να εντοπίσουν πιο εύκολα τις εταιρίες των οποίων οι μετοχές πρόκειται να σημειώσουν πτώση στο προσεχές χρονικό διάστημα. Πολλές φορές μάλιστα, χρησιμοποιούν αθέμιτα μέσα (πχ. φημολογία) ώστε να προκαλέσουν ή να επισπεύσουν την πτώση στην τιμή μετοχής εταιριών, έστω κι αν κάτι τέτοιο είναι παράνομο.

Γιατί επενέβη το Reddit

Το Reddit, ένα από τα μεγαλύτερα ηλεκτρονικά fora της εποχής, διαθέτει -μεταξύ άλλων- κι ένα γκρουπ με την ονομασία wallstreetbets, που περιλαμβάνει πάνω από 4.000.000 ανθρώπους που ανταλλάσσουν πληροφορίες, συμβουλές, προτάσεις σχετικά με το Χρηματιστήριο. Δεν μπορεί να αποδειχθεί, αλλά μοιάζει βέβαιο ότι η συντριπτική πλειονότητα των μελών είναι μικροεπενδυτές και δεν ανήκουν σε κάποιο fund που επιχειρεί να επηρεάσει την αγορά. Ένα μέρος των συγκεκριμένων μικροεπενδυτών μπούχτισε με τις καταστροφικές πρακτικές των hedge funds και συνασπίστηκε για να τις πληρώσει με το ίδιο νόμισμα (short squeeze, όπως ονομάζεται αυτή η πρακτική). Η ευκαιρία ήρθε μέσω της GameStop…

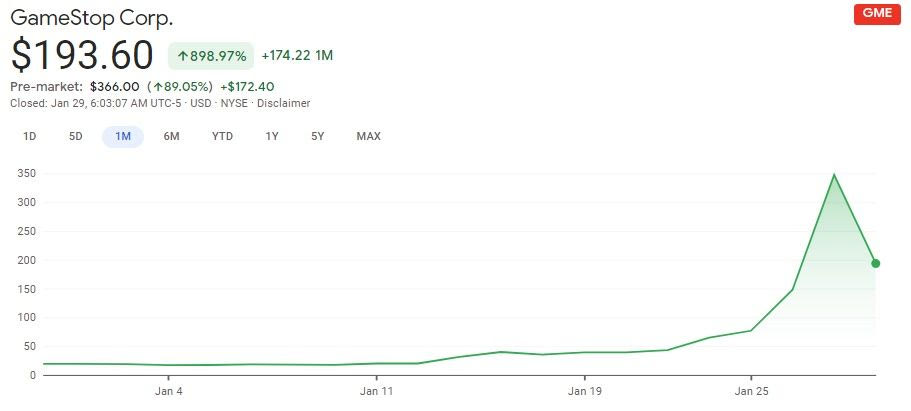

Μέσω της εύκολης και άμεσης επικοινωνίας που υπήρχε λόγω του subreddit, αρκετά μέλη από όλον τον πλανήτη άρχισαν να αγοράζουν μετοχές της GameStop και να αντιστρέφουν την πορεία της μετοχής. Αντί για πτωτική, κάτι που ήθελαν τα hedge funds που ήδη είχαν πουλήσει μετοχές της και ετοιμάζονταν να τις αγοράσουν σε μικρότερη τιμή, η πορεία παρουσίασε άνοδο που έφτασε το 1.700%! Από 19,94 δολάρια που ήταν η τιμή διαπραγμάτευσης ανά μετοχή στις 11 Ιανουαρίου, εκτοξεύθηκε στα 347,51 δολάρια στις 27 του μήνα.

Η GameStop ήταν έτοιμη να καταρρεύσει τα τελευταία χρόνια και ξαφνικά, μέσα σε λίγες ημέρες, έγινε μία εταιρία με συναλλαγές δισεκατομμυρίων στο Χρηματιστήριο (χωρίς αυτό να υποστηρίζεται στην πραγματική εμπορική ζωή) και έστω προσωρινά η μετοχή της ανήκει στο ίδιο επίπεδο με εκείνες κολοσσών όπως η Apple, η Facebook ή η Tesla, ο επικεφαλής της οποίας, Ίλον Μασκ, στήριξε αυτήν την εξέλιξη!

Η εμπλοκή του Τζόρνταν και των Χόρνετς

Το short squeeze στη μετοχή της GameStop, αλλά και εταιριών όπως οι AMC Entertainment, Koss Corp και BlackBerry, στις οποίες επίσης γινόταν μεγάλο σορτάρισμα μετοχών, επέφερε απώλεια τεραστίων κεφαλαίων από πλευράς hedge funds, που συνολικά υπολογίζεται σε 5.000.000.000.

Το πιο επιθετικό σορτάρισμα στη μετοχή της GameStop προήλθε από τη Melvin Capital του Γκέιμπ Πλότκιν, ο οποίος δήλωσε στα ΜΜΕ ότι πλέον έκλεισε τη θέση του στη GameStop, αποδεχόμενος την ήττα και την απώλεια πακτωλού χρημάτων, που φημολογείται ότι οδήγησε σε ενεργοποίηση διαδικασίας διάσωσης του hedge fund του.

Ένα αντίστοιχο hedge fund που είχε σορτάρει μετοχές άλλων εταιριών και πλέον βάλλεται από μικροεπενδυτές είναι το D1 Capital Partners του Ντάνιελ Ζούντχαϊμ, το οποίο επίσης καλείται να απορροφήσει ζημία εκατοντάδων εκατομμυρίων. Ποιο είναι το κοινό των δύο μεγαλοεπενδυτών; Αμφότεροι από τον Σεπτέμβριο του 2019 είχαν αποκτήσει μέρος των μετοχών των Σάρλοτ Χόρνετς.

Γιατί ο Τζόρνταν χάνει δισεκατομμύρια

Ο Μάικλ Τζόρνταν αποτελεί έναν από τους πιο πλούσιους βετεράνους αθλητές. Δισεκατομμυριούχος γαρ, έχει κατορθώσει να αντέξει την κρίση των τελευταίων 12 μηνών, παρότι πολλές επιχειρήσεις του που σχετίζονται με αθλητικά είδη έχουν πληγεί λόγω του lockdown. Εξάλλου, από το 2010 που απέκτησε τους Χόρνετς, η αξία των μετοχών του στην ομάδα έχει αυξηθεί κατά 1.000.000.000 εξαιτίας των ολοένα και καλύτερων συνθηκών για τους ιδιοκτήτες ομάδων του NBA και το τεράστιο τηλεοπτικό συμβόλαιο που έχει υπογραφεί. Δεν είναι τυχαίο ότι η λίγκα προσφέρει επιπλέον δύο θέσεις στη διοργάνωση για ενδιαφερόμενες ομάδες, με την κάθε μία να κοστολογείται στα 2.500.000.000.

Υπάρχουν, όμως, και υπάρχουσες ομάδες που βρίσκονται προς πώληση, είτε φανερά είτε μυστικά. Οι Χόρνετς ήταν μία εξ αυτών, σύμφωνα με το Truehoop.com, αφού ο Τζόρνταν δεν δέχθηκε τυχαία τους Πλότκιν και Ζούντχαϊμ στη μετοχική σύνθεση της ομάδας του. Απώτερος σκοπός του ήταν να πουλήσει και τις υπόλοιπες μετοχές του στους δύο επενδυτές και φυσικά η αξία της συναλλαγής θα ανερχόταν σε μερικά δισεκατομμύρια δολάρια.

Πλέον, ύστερα από τις τελευταίες εξελίξεις, ο Τζόρνταν όχι μόνο πρέπει να υπομείνει τις δικές του απώλειες, μάλλον θα πρέπει να ξεχάσει και τα έσοδα στα οποία προσέβλεπε με την πώληση των μετοχών των Χόρνετς στους δύο μικρομετόχους. Παρότι επιβλήθηκαν ορισμένοι περιορισμοί στην αγοραπωλησία της μετοχής της GameStop, κίνηση που οδήγησε στην πτώση της αξίας της μετοχής της κατά 55% μέσα σε μια μέρα, οι Πλότκιν και Ζούντχαϊμ έχασαν τόσα χρήματα, που εκτιμάται ότι δεν διαθέτουν πλέον την οικονομική δυνατότητα να προχωρήσουν στο εγγύς μέλλον στην ολική εξαγορά των Χόρνετς. Ίσως τη μοναδική της επιχειρηματικής καριέρας τους που δεν θα την έκαναν για να πουλήσουν στο μέλλον.